コラム vol.054

必ず知っておきたい「取得費加算の特例」の活用

執筆:稅理士 萱谷有香

公開日:2015/03/12

「取得費加算の特例」とは何か

「取得費加算の特例」についてお伝えしましょう。

もともとこの特例は昭和バブル崩壊後の1993年に始まった優遇稅制だったのですが、この度改正が入り、平成27年から優遇される度合いが減ってしまいました。

では、どのような特例でどのような改正が入ったのでしょうか。簡単な概要は以下の通りです。

- 1. 相続開始から3年10カ月以內に相続財産を売卻していることが條件。

(契約が完了していれば、実際の引き渡しが期間外でも適用可) - 2. 売卻した資産に対応する相続稅を、譲渡益より控除。

改正前は売卻した資産が土地の場合には、売卻した土地のみならず、相続した土地すべてに対応する相続稅も控除されていました。それでは、上記內容を具體的な例で説明します。

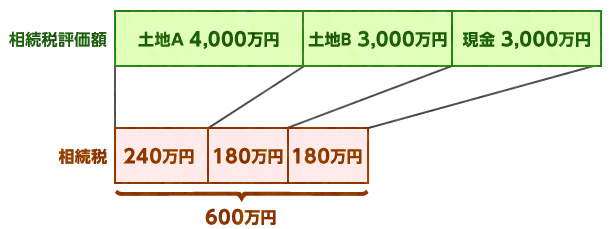

相続人のKさんは父親を亡くし、次のものを相続しました。

- ?土地A 相続稅評価額 4,000萬円(父親が亡くなる10年前に3,000萬円で購入)

- ?土地B 相続稅評価額 3,000萬円(父親が亡くなる15年前に1,000萬円で購入)

- ?現預金 3,000萬円

この相続によりKさんが支払った相続稅は600萬円です。

次に、父親の死亡から3年後に土地Aを5,000萬円で売卻したとします。売卻にかかった仲介手數料等の経費は180萬円です。

通常ならば、売卻金額5,000萬円-(購入金額3,000萬円+経費180萬円)=売卻益1,820萬円となるので、Kさんが支払う譲渡所得稅は、1,820萬円×20%(長期譲渡所得)=364萬円となります。

「取得費加算の特例」改正前

「取得費加算の特例」を適用してみましょう。売卻した土地Aに対する相続稅240萬円と売卻していない土地Bの相続稅180萬円の合計420萬円が売卻金額から控除できます。売卻金額5,000萬円-(購入金額3,000萬円+経費180萬円+相続稅420萬円)=売卻益1,400萬円となるので、Kさんの支払う譲渡所得稅は、1,400萬円×20%(長期譲渡所得)=280萬円となります。

「取得費加算の特例」改正後

売卻した土地Aに対する相続稅240萬円しか売卻金額から控除できません。

売卻金額5,000萬円-(購入金額3,000萬円+経費180萬円+相続稅240萬円)=売卻益1,580萬円となるので、Kさんの支払う譲渡所得稅は、1,580萬円×20%(長期譲渡所得)=316萬円となります。

稅率20%は、當該土地を5年超で所有していた「長期譲渡所得」に該當するからです。

これが「短期譲渡所得」(購入してから5年以下)の土地だった場合には、稅率が39%となります。

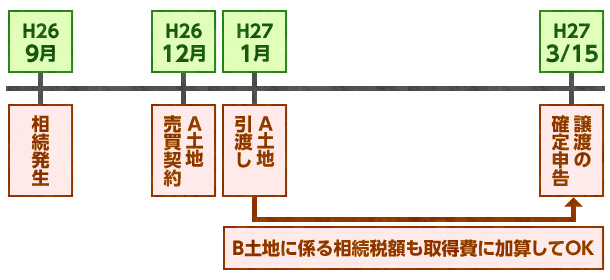

ここで1點注意したいのは、平成27年の改正後の規定の適用時期は「相続日ベース」ということです。 例えば、平成26年9月に相続が生じその相続で取得した土地A、Bのうち、Aの売買契約を平成26年の12月にして、引渡しを平成27年1月とした場合、収入時期が27年分の譲渡所得として申告する際に改正前の規定が適用され、譲渡していない土地Bに係る相続稅相當額も取得費に加算できますので気をつけてください。